Para iniciar el trámite para su jubilación con asesoría previsional, contacta hoy e iniciemos el proceso, coticemos ofertas para la aceptación y selección de pensión para recibir una renta mensual desde pronto hacia adelante, confíe y comuníquese más temprano que tarde con Luis Fernando Correa como tambiénAlejandro Mujica, y Eugenio Reitze, registrados con los números 247; 1013 y 1153 respectivamente.

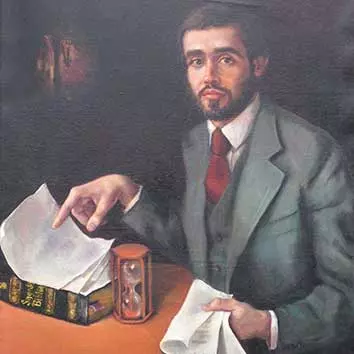

Luis Fernando Correa, Asesor Previsional registro 247, Superintendencia de Pensiones

Vaticano 4233, Las Condes, Santiago / Chile

Teléfonos celulares: +56993402000; +56993439840 y +56988371995

Copyright © 2023 Máspensión.CL Todos los derechos reservados.